|

รู้จัก DW

- DW = Derivative Warrant (ใบสำคัญแสดงสิทธิอนุพันธ์)

- DW เป็นหลักทรัพย์ จดทะเบียนและซื้อขายในตลาดหลักทรัพย์ (SET)

- ผู้ออกเป็นบริษัทหลักทรัพย์หรือธนาคาร ไม่ใช่เจ้าของหุ้นอ้างอิง

- คุณสมบัติเหมือนสัญญาอนุพันธ์ (Call/Put)

- ซื้อขายเหมือนหุ้น (ขั้นต่ำ 100 หน่วย) และค่าคอมมิชชั่นเท่ากับหุ้น

- มีผู้ดูแลสภาพคล่อง (Market Maker)

- ปัจจุบันไม่สามารถแลกเป็นหุ้นอ้างอิงได้เมื่อถึงวันครบกำหนดอายุ

ข้อแตกต่างระหว่าง Corporate Warrant กับ Derivative Warrant คืออะไร?

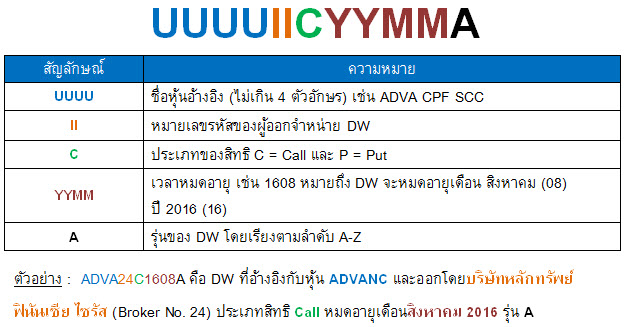

สัญลักษณ์ DW

ประสิทธิภาพ DW

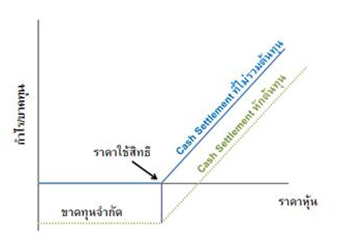

Call DW

- เป็นสิทธิในการซื้อหุ้นอ้างอิง

- ลงทุนเมื่อคิดว่าหุ้นอ้างอิงจะขึ้น

- ราคา Call DW เคลื่อนไหวในทิศทางเดียวกับหุ้นอ้างอิง

- ไม่จำกัดกำไร จำกัดขาดทุนสูงสุดเท่ากับราคา DW ที่จ่ายไป (เมื่อหมดอายุและราคาหุ้นอ้างอิงต่ำกว่าราคาใช้สิทธิ)

|

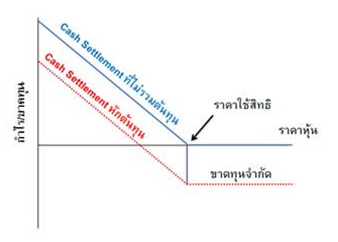

Put DW

- เป็นสิทธิในการขายหุ้นอ้างอิง

- ลงทุนเมื่อคิดว่าหุ้นอ้างอิงจะลง

- ราคา Call DW เคลื่อนไหวในทิศทางตรงข้ามกับหุ้นอ้างอิง

- ไม่จำกัดกำไร จำกัดขาดทุนสูงสุดเท่ากับราคา DW ที่จ่ายไป (เมื่อหมดอายุ และราคาหุ้นอ้างอิงสูงกว่าราคาใช้สิทธิ)

|

เปรียบเทียบ Call และ Put DW

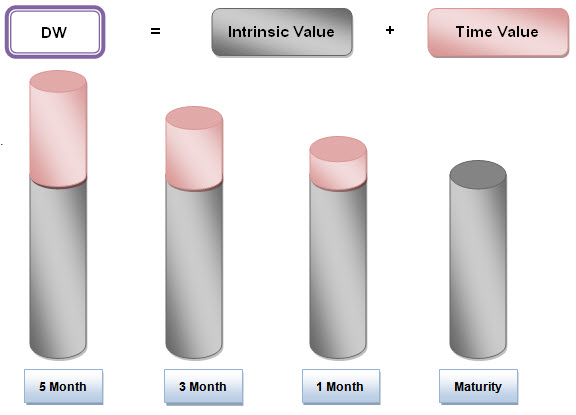

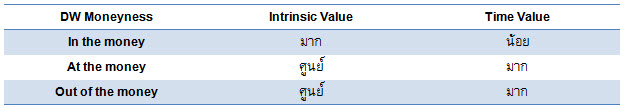

มูลค่าของ DW

Intrinsic Value:

call dw : Max ((ราคาหุ้นอ้างอิง ราคาใช้สิทธิ) * อัตราการใช้สิทธิต่อหน่วย),0)

put dw : Max ((ราคาใช้สิทธิ ราคาหุ้นอ้างอิง) * อัตราการใช้สิทธิต่อหน่วย),0)

Time Value:

ขึ้นกับ อายุคงเหลือของสัญญา & ความผันผวนของราคาหุ้นแม่ ถ้าราคาของสินค้าอ้างอิงคงที่ และ DW มีอายุคงเหลือลดลง ส่งผลให้ Time Value ลดลงตามไปด้วย มีผลให้ราคา DW ลดลง

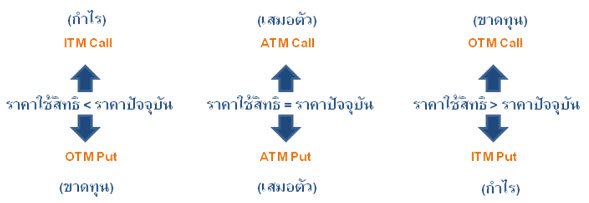

ลักษณะมูลค่าที่แท้จริงของ DW

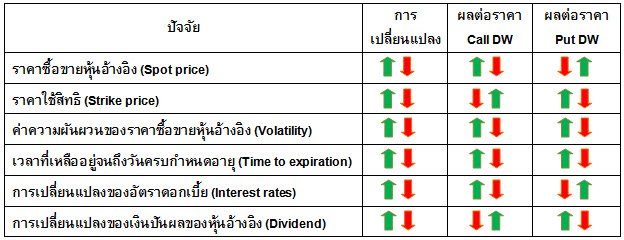

ปัจจัยที่มีผลต่อราคา DW

นักลงทุนที่เหมาะสมกับการลงทุน DW

- ชอบลงทุนใช้เงินน้อย แต่ได้ลุ้นเยอะ : DW ถือว่าเป็นผลิตภัณฑ์ที่ใช้เงินลงทุนไม่มากเมื่อเที่ยบกับผลตอบแทนที่ได้รับ ในที่นี้ผลตอบแทนหมายถึงนักลงทุนมีโอกาสได้รับกำไรเยอะๆ หรือขาดทุนเยอะได้เช่นกัน

- ชอบซื้อขายทั้งขาขึ้น และขาลง : จุดเด่นที่สำคัญของ DW คือสามารถให้นักลงทุนสามารถทำกำไรได้ คือ Call DW เหมาะสม ในสภาวะตลาดขาขึ้น และ Put DW เหมาะสมในสภาวะตลาดขาลง

- ชอบค่าคอมมิสชั่นถูกๆ : ราคา DW มักจะต่ำกว่ามูลค่าตลาดของหุ้นอ้างอิงมาก เช่น DW ราคา 5 บาท ราคาหุ้นอ้างอิงต่อ 1 DW อยู่ที่ 50 บาท แปลว่า นักลงทุนจ่ายค่าคอมมิสชั่นในการซื้อ DW น้อยลง 10 เท่าเมื่อเทียบกับการซื้อขายหุ้นอ้างอิง

ประโยชน์และความเสี่ยงของ DW

ประโยชน์ของ DW

- ใช้เงินลงทุนน้อยกว่าการซื้อขายหุ้นอ้างอิงโดยตรง

- เป็นผลิตภัณฑ์ที่มีอัตราทด (Gearing) สามารถทำกำไรได้มากแม้หุ้นอ้างอิงจะเปลี่ยนแปลงไป เพียงเล็กน้อย

- สามารถจำกัดผลการขาดทุนได้ แต่มีโอกาสทำกำไรได้ไม่จำกัด

- สามารถทำกำไรได้ ไม่ว่าราคาหุ้นอ้างอิงจะปรับตัวขึ้นหรือลง

- มีสภาพคล่องสูงเนื่องจากมีผู้ดูแลสภาพคล่องทำให้นักลงทุนสามารถซื้อขาย DW ได้ตามที่ ต้องการ

- ไม่ต้องวางหลักประกัน

ความเสี่ยงของ DW

- ไม่ซื้อ DW ที่ราคาต่ำกว่า เพราะเชื่อว่าถูกกว่า : การเปรียบเทียบว่า DW ตัวใดถูกกว่า ควรพิจารณาความผันผวนแฝง (Implied Volatility) DW ตัวใดมีความผันผวนแฝงน้อยกว่านั้นถือว่าถูกกว่า แต่ในทางปฏิบัติ DW ที่ได้รับความนิยมอย่างไม่ได้มีความผันผวนแฝงน้อยที่สุดก็ได้ เพราะไม่ใช่ทุกคนที่จะใช้ความผันผวนแฝงเป็นปัจจัยหลักในการตัดสินใจ

- หลีกเลี่ยงการซื้อ DW ที่มีราคาต่ำกว่า 0.10 บาท : นักลงทุนบางคนอาจชอบซื้อ DW ราคาต่ำๆ เช่น 1 สตางค์ เพราะคิดว่าถ้าราคาปรับเพียง 1 ช่วงราคา จะทำให้ตนได้รับกำไรทันที 100% ซึ่งเหตุการณ์นี้มีโอกาสเกิดได้แต่น้อยมาก ทำให้นักลงทุนอาจขาดทุนเม็ดเงินลงทุนทั้งหมด อีกทั้งเมื่อราคา DW ต่ำกว่า 5 สตางค์ ผู้ดูแลสภาพคล่องไม่จำเป็นต้องรับซื้อคืนแล้ว อาจทำให้ราคาของ DW นั้นลดลงอย่างรวดเร็ว

- อย่าซื้อแบบถัวเฉลี่ย : เพราะเมื่อเวลาผ่านไปราคา DW จะค่อยๆ ลดลงอันเนื่องจากการเสื่อมค่าทางเวลา

- ไม่ถือ DW นานเกินไป : ราคาของ DW จะค่อยๆลดลงตามการเสื่อมค่าของเวลา แม้ว่านักลงทุนจะลงทุนถูกทาง และควรได้กำไร แต่ถ้าถือ DW ไว้เป็นระยะเวลานานเกินไป ผลของเวลาอาจทำให่กลายเป็นขาดทุนได้

- ไม่ควรถือ DW จนครบกำหนดอายุ : เนื่องจากนักลงทุนจะเสียภาษีเงินได้ตามประมวลรัษฎากร มาตรา40(8) หรือภาษีเงินได้ประเภทที่ 8 เว้นแต่ว่าจะมีกรณีที่ขายไม่ได้ เพราะไม่มีผู้รับซื้อคืนอันเนื่องจากว่าราคาใกล้ศูนย์ ในกรณีนี้นักลงทุนจะขาดทุนเงินลงทุนทั้งหมดแทน

|